据媒体报道,禾赛科技表示中国股票有没有杠杆,今年第六代百度Apollo无人车将陆续投放市场,第六代百度Apollo无人车颐驰06上的主激光雷达为禾赛独家供应,单车搭载4颗超高清远距激光雷达AT128,其探测距离超过200米。这是国内首次将ADAS半固态激光雷达方案大规模应用部署在Robotaxi上。

关于国内生产总值(GDP)增速,有一个很奇怪的现象,那就是每次GDP数据公布的时候,都会有人站出来指责数据“失真”,并且用自己的所处的行业,用自己朋友所处的行业去论证,大家的行业过得都不怎么样,GDP数据是“失真”的。

医疗器械的崛起,有时候是需要等待一个恰当的时机。

过去几年,影像学设备的国内玩家们,显然等到了这个机会。政策从研发到商业化层面的支持,再加上疫情的催化,包括联影医疗、东软医疗等企业的发展走上快车道。

当然,与其说机会是等来的,更不如说是搏来的。看似幸运的背后,眼光、勇气、长期主义缺一不可。

等来的红利,稍瞬即逝;只有搏来的地位,才能牢牢握在手中。对于国内的影像学设备企业来说,国产替代还有很大进步空间,出海也需要继续探索。

只有继续“搏”,才有可能成为真正的巨头。

必须啃下的市场

影像学设备,是构建临床诊疗体系必不可少的医疗产品。

医学影像类设备通过借助于某种介质(如X射线、电磁场、超声波等)与人体相互作用,把人体内部组织器官结构、密度以影像方式予以表现,供诊断医师进行判断,从而对人体健康状况进行评价。

临床常用的医学影像设备包括计算机断层扫描(CT)、磁共振成像(MR)、X 线成像设备、核医学诊断设备以及超声设备(US)等。

不同模态的医学影像在工作原理,成像特点,应用场景,和优劣势上各有不同,但作用相对一致:

医学影像设备是目前多数疾病干预前的基础性诊断选择之一,尤其在国内老龄化背景下,多数老龄化相关疾病如心脑血管,肿瘤均需要影像设备作为干预前诊断手段。

对于国内医疗器械企业来说,影像学设备是必须啃下的一个市场。毕竟,这是医疗器械最大的细分市场之一,仅国内市场规模就超千亿。招商证券研究报告预测,2026年国内影像设备市场规模有望接近1500亿(终端口径)。

市场规模庞大的同时,也凸显了该领域自主可控的必要性与急迫性。由于起步较晚,国内影像学设备领域,一直由GPS三巨头(GE医疗、飞利浦医疗、西门子医疗)掌控。

为了打破外资医疗器械企业垄断国内市场的局面,近年来,国家多个部门持续释放加快医疗器械国产化进程的信号。

例如,自2014年起,中国医学装备协会开展优秀国产医疗设备产品遴选工作,逐步引导国产医疗设备品质的提升,从而促进医疗设备的品牌化和国产化发展。

2021年,工信部关于印发《政府采购进口产品审核指导标准》(2021年版)提到,除两款超高端超声产品,大部分影像产品要求100%采购国产。

自上而下各种政策的加持下,国内医学影像设备国产替代进程,开始加速,医疗器械企业也等来了一个快速发展的契机。当然,就目前而言,这还是远远不够的。

国产替代仍需努力

对于过去几年影像学设备领域的成就,可以用一句话总结:

低端市场已经完成突围,但中高端市场有待突破。

这一点,从CT市场的数量和销售额就能窥探一番。

CT市场是国产替代进程最快的医学影像领域之一。从销量来看,2023年我国CT国产化率已达到50%左右,同比增长6.29%。

但实际上,在销售额层面,2023年我国CT国产化率只有35%左右,相比销量来看还有较大差距。这也意味着,国产设备更多的还是以量取胜。

同样的情形,也在磁共振成像设备(MRI)领域出现。从销量来看,2023年我国MRI国产化率达到33.51%,同比下降0.18%。从销售额来看,这一比率为23.88%,同比下降4.14%。

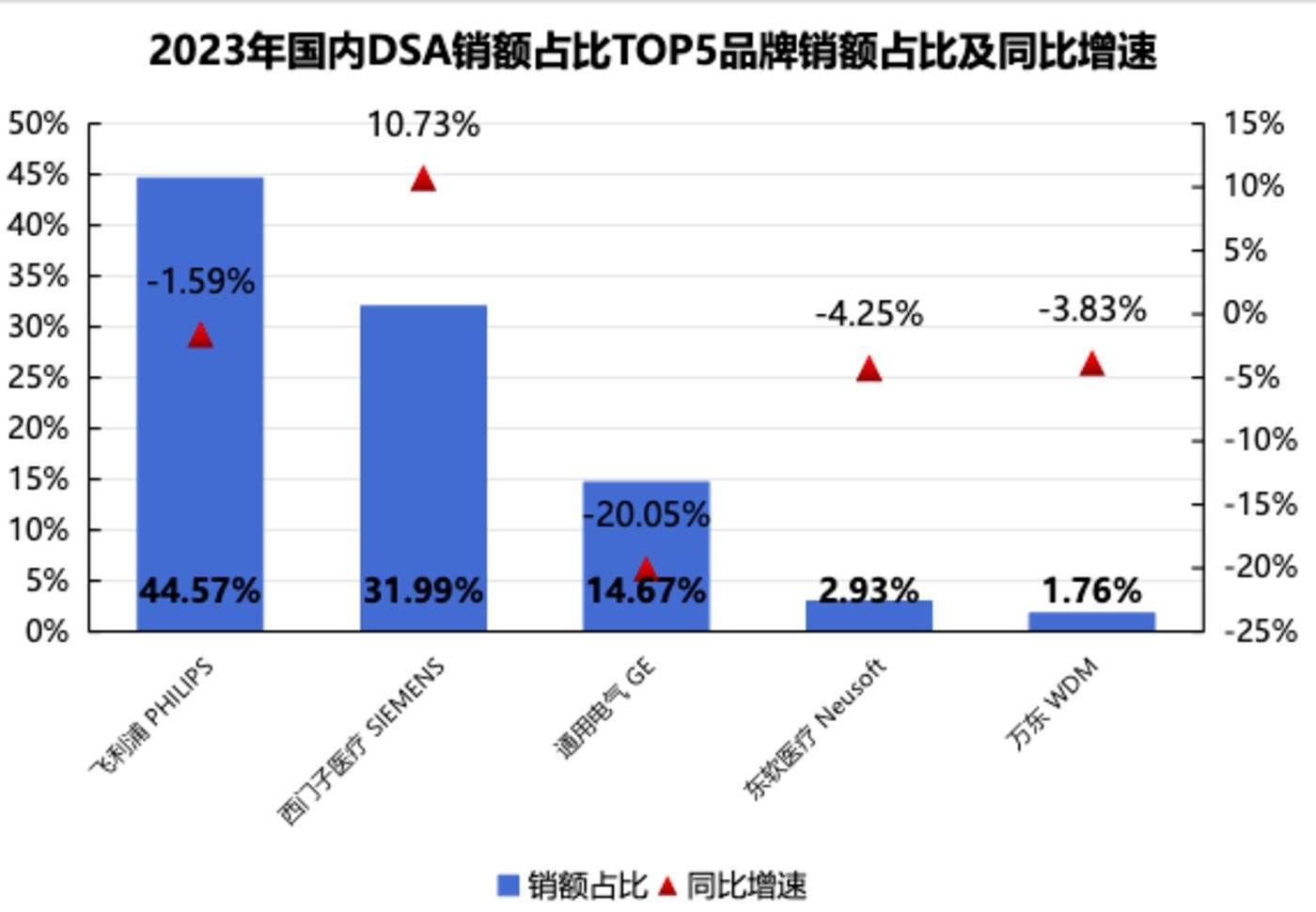

而在一些更高精尖的领域,国产设备的存在感还相对有限。最典型的就是血管造影X射线机(DSA)市场,2023年我国DSA国产化率(销量)只有10%左右,从销售额来看,这一比率则只有6.63%。其中,头部企业东软医疗市场占有率不到3%,万东医疗更是不到2%,GPS三巨头仍把持着超90%的市场份额。

造成这一现象的核心原因在于,国产影像学设备企业还需要在技术层面持续追赶。作为精密仪器的影像学设备,核心元器件是质量的关键,也往往是成本的大头。

例如,CT的X线球管、高压发生器、探测器等占设备成本超过60%,MR的超导磁体等占设备成本40%-60%。而由于国内产业起步较晚,长期依赖进口,部分国产核心元器件与进口质量差距较大,因此在部分高端市场难以竞争。

与此同时,国产影像学设备企业更需要在“品牌”端完成反超。对于部分国产设备来说,在技术端可能已经不占劣势,例如联影医疗的高端PET-CT类设备,从技术参数、指标上来看,部分性能参数和指标已经优于国外竞争对手。

但是,由于影像学设备在诊疗过程中的关键作用,在实际终端推广与使用中,还需要极强的“口碑”。三甲医院选设备更看重厂家和仪器的口碑、性能,而不仅仅是价格,选择更加慎重。

也就是说,国内药企真正要做到全面的国产替代,不仅需要技术层面的攻坚,更需要品牌端的协同发力。

尽头是国际化

当然,对于国内影像学设备企业来说,目标仅仅是国产替代,或许是远远不够的。

如何成为巨头?海外医疗器械企业的成长路径相对一致:通过国际化布局,降低单一市场风险,最终打开成长空间。

国内影像学设备企业,也必须出海去。逻辑很简单,与创新药一样,海外创新医疗器械的支付环境更友好,也能带来更丰厚的利润,与成为巨头的底气。

据弗若斯特沙利文,全球医学影像设备市场规模预计将在2026年达到843亿美元。全球市场份额5%左右,就能够再造一个迈瑞医疗。2023年,迈瑞医疗收入折算成美金,只有49亿美元。

当然,不要说拿下5%的份额,1%的份额也并不好啃。一方面,是市场准入问题。在欧美核心市场,大多需要经过严格的临床等,才能达到最高等级的注册证。

另一方面,挑战还在于销售模式。目前,国内的销售模式主要是经销,核心是绑定经销商大腿。

而在海外成熟市场,医疗器械的销售则主要是直销和GPO模式,对企业的销售能力,以及后续的售后服务能力,均提出了较高要求。这需要企业经验与资源的持续积累。

当然,难才更有价值。出海不仅意味着更广阔的市场,也能够突破巨头的封锁。毕竟,GPS三巨头在2022年合计占有65%以上全球份额。

目前来看,国内影像设备的崛起,不仅推动了国产替代进程,也推动了国产医学影像龙头公司向海外突破。

包括联影医疗、万东医疗等企业,都在借助有竞争力的产品,去打开亚非拉国家,甚至是进军日本、美国等发达医疗市场。

期待有野心、有梦想的国产影像学设备领跑者们,能够在全球舞台上大放异彩中国股票有没有杠杆,成为真正可以抗衡GPS的超级巨头。

线上股票配资公司-十大配资平台app_十大正规实盘配资平台

线上股票配资公司-十大配资平台app_十大正规实盘配资平台